가업승계를 지원하는 제도 중 핵심이 바로 가업상속공제제도입니다. 많은 중소기업 대표님들께서 이에 대해서 어느 정도 알고 있지만, 아직 증여특례제도와 헷갈려하시는 분들이 많습니다.

오늘 글은 흔한 세무 관련 광고 글이 아닙니다. 오직 미래를 계획하고 있는 똑똑한 대표님들을 위한 정보글입니다.

딱 3분만 집중하셔도 수백억 원의 세금을 절세할 수 있는 팁을 얻어가실 수 있을거라 확신합니다.

그럼 시작하겠습니다.

이어서 말씀드리자면, 증여특례제도는 생전 지분 이전 시 활용할 수 있는 제도라고 한다면, 이 제도는 유고 시점에 활용할 수 있는 제도입니다.

증여특례가 세금감면이 아닌 이연제도(나중에 내는 세금)라면 가업상속공제는 세금감면제도입니다. 또한 개인과 법인 모두 활용할 수 있으며 사후관리요건에 종업원요지요건 등이 추가됩니다.

결론적으로 가업을 승계할 때 증여특례 혹은 가업상속공제 중 선택하여 활용할 수 있으며 둘 다 활용할 수도 있습니다. 가업승계 시 세금 때문에 고민이시라면 두 가지를 꼭 확인해 보세요!

1. 가업상속공제제도의 혜택

상속세를 계산할 때 상속재산에서 가업승계재산을 공제해 주는 제도입니다. 공제금액은 사업영위기간에 따라 차이가 있는데 10년 이상은 300억 원, 20년 이상은 400억 원, 30년 이상은 600억 원을 공제해 줍니다.

예를 들어 법인지분만 있는 상태에서 대표가 사망하게 될 경우 지분평가금액 600억 원 미만은 세금 없이 상속이 가능하다는 것입니다. 증여특례는 세율이 낮춰주는 제도이지만, 이 제도는 금액을 공제해 주는 제도이기 때문에 부담 측면에서는 더 유용하다고 볼 수 있겠습니다.

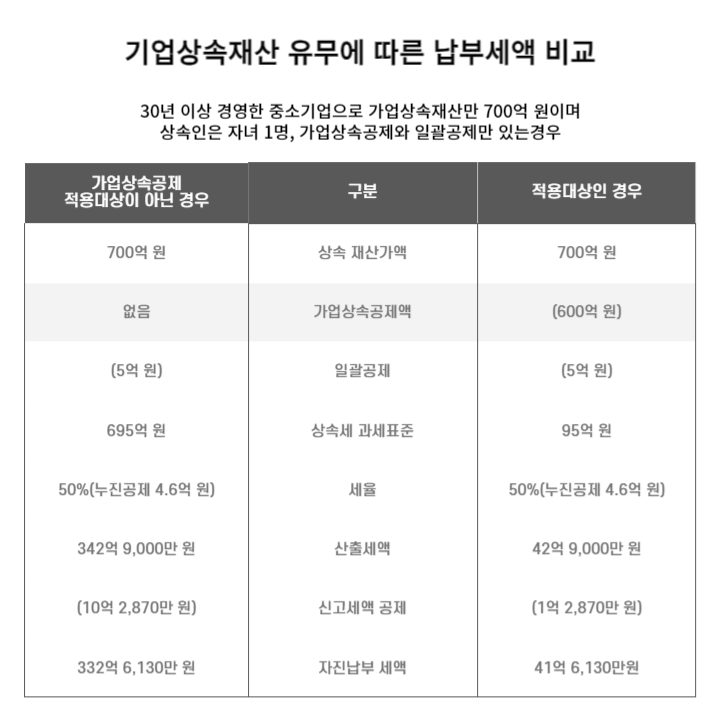

법인을 35년 동안 영위한 대표가 개인재산 없이 법인지분 700억 원을 상속했을 경우, 일반적인 상속세는 332억 원 정도 예상할 수 있지만 이 제도를 활용하게 된다면 600억 원까지 공제가 가능합니다. 그럼 41억 원의 상속세가 나오게 되는 것입니다.

무려 291억 원이 절세되는 것입니다.

2. 가업상속공제 요건

요건은 기본적으로 증여특례제도와 비슷합니다.

가장 큰 차이라고 한다면 증여특례제도에는 없는 종업원 유지 조건 등이 있습니다.

첫 번째, 제도 혜택을 받기 위해서는 대표가 40% 이상 보유하면서 10년 이상 가업을 영위한 중소기업이어야 합니다.

두 번째, 대표가 일정기간 대표이사로 재직하고 있어야 합니다.

세 번째, 후계자는 18세 이상이며 상속개시 전 가업에 종사하면서, 상속개시 후 2년 이내 대표이사에 취임해야 합니다.

가업상속공제를 받고 5년간 사후관리 요건도 있습니다. 5년 동안 가업, 대표이사직, 지분 등을 유지해야만 합니다.

하지만 이 제도는 증여특례와 다르게 종업원 유지 조건 등이 있습니다. 상속 시점 종업원 수 혹은 급여액을 5년 동안 90% 이상 유지해야 합니다.

시간이 흐르면서 매년 제도가 개정되고 혜택은 좋아지고, 요건은 완화되고 있는 요즘입니다. 이를 받기 위한 요건을 지속적으로 검토하고 혜택을 최대한 활용하기 위한 전략이 필요하다고 볼 것입니다.

물론 이를 제대로 하기 위해서는 전문가의 도움을 받아보시는 것을 권해드립니다. 검색을 통해 적어도 3곳의 세무사 사무실과 연락해 본 뒤, 정말 나에게 맞는 전략을 세워줄 수 있는 분께 도움을 받아보실 것을 권해드립니다.

긴 글 읽어주셔서 감사합니다.

'경제 시사 > 생활경제' 카테고리의 다른 글

| 연말정산 환급금? 왜 누구는 뺏끼고 누구는 더 받는걸까 (1) | 2024.02.02 |

|---|---|

| 일반과세자 간이과세자 차이 및 과세자전환? 3분만 보셔도 이해하실 겁니다 (2) | 2024.02.02 |

| 가업승계 세금 감면을 위한 증여특례제도 활용방법 (1) | 2024.02.01 |

| 상속 증여 차이? 부자들이 세금을 아끼는 방법 (0) | 2024.01.31 |

| 개인사업자 법인전환, 어떻게 9천만 원을 절세했을까? (0) | 2024.01.31 |

댓글